NZの会社でお仕事をする際、必ず提出が求められるタックスコード(Tax code)。

タックスコードとは何か、どうやって調べるのか、タックスコードを申告する書類の書き方について解説します。

タックスコード(Tax code)とは?

タックスコードとは、雇用主が給与を支払う際にどのくらいの税金を控除するかを知るためのものです。

労働者は雇用主へのタックスコードの申告が義務付けられています。

タックスコードの調べ方

タックスコードは収入の種類・学生ローンがあるか・2つ以上のお仕事があるかなどによって変わります。

そのため、税年度内(4月1日から翌年3月31日)にいくらくらい稼いでいるか、申告時に仕事をいくつ持っているかなど、同じ人物でも状況によってタックスコードが変わる可能性があります。

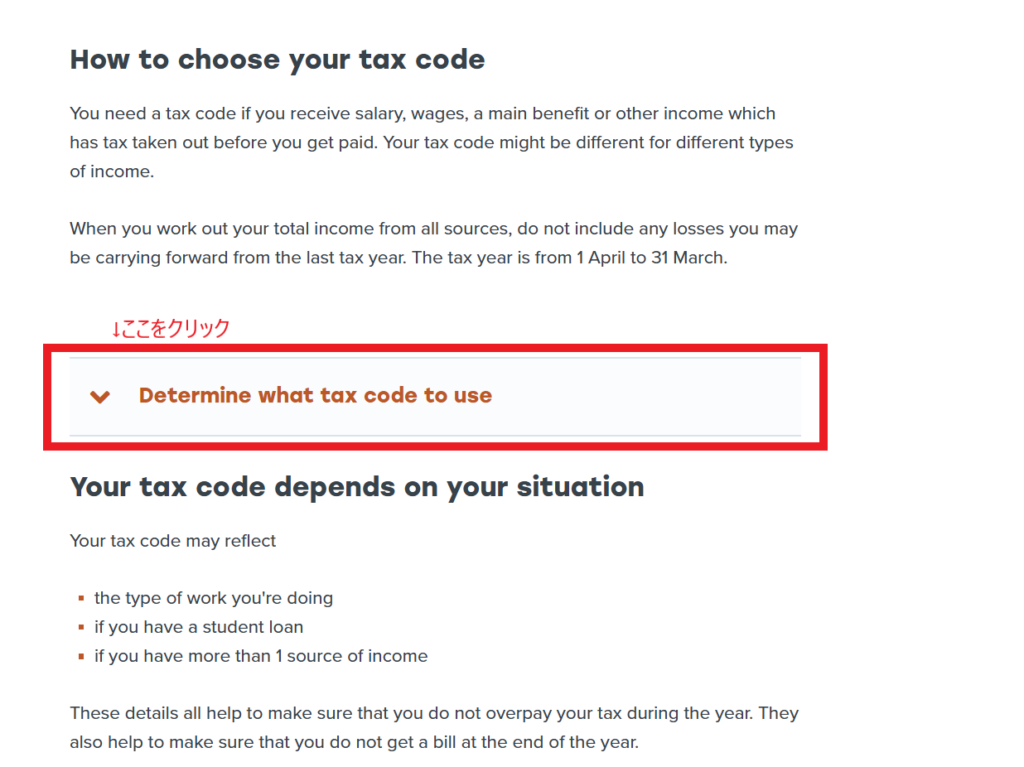

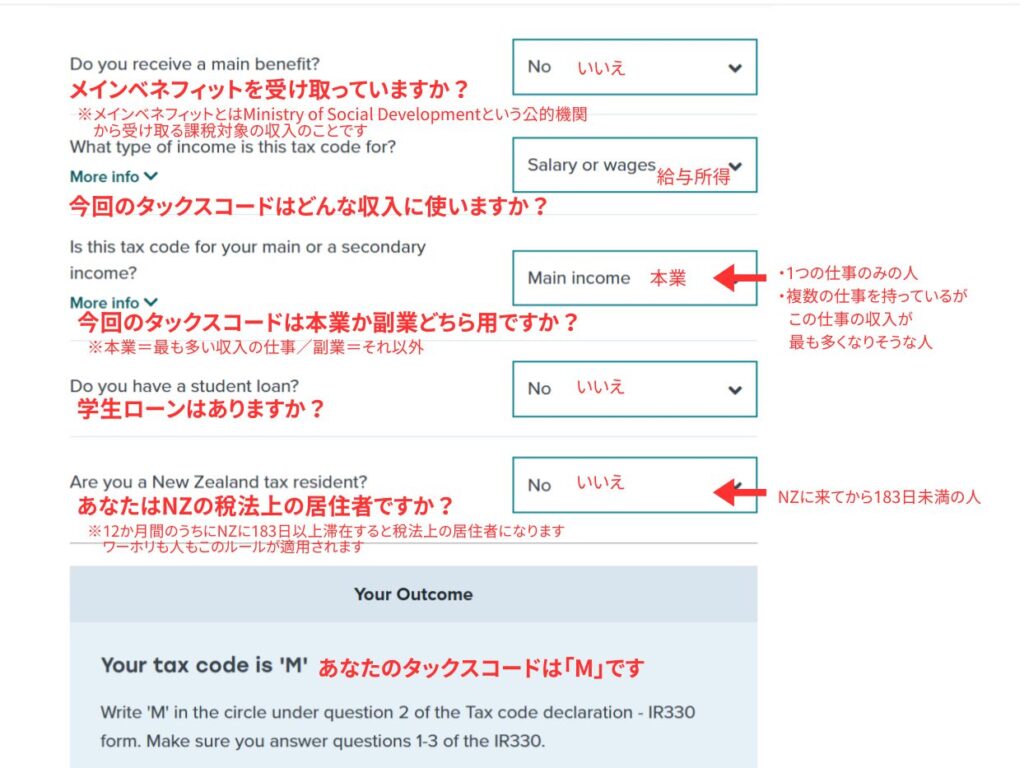

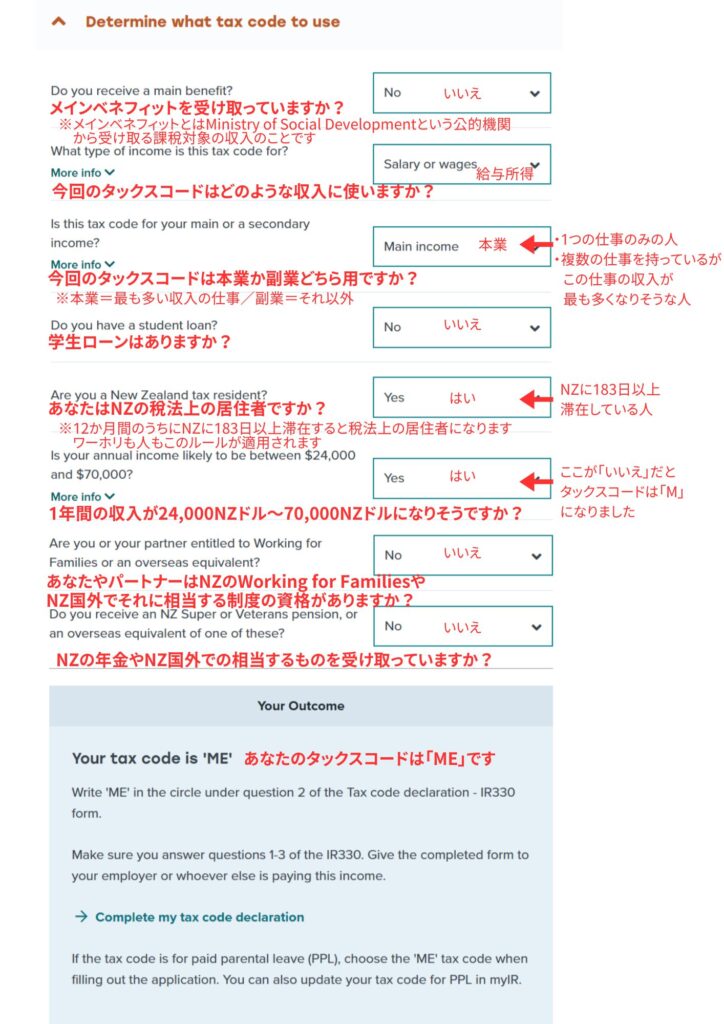

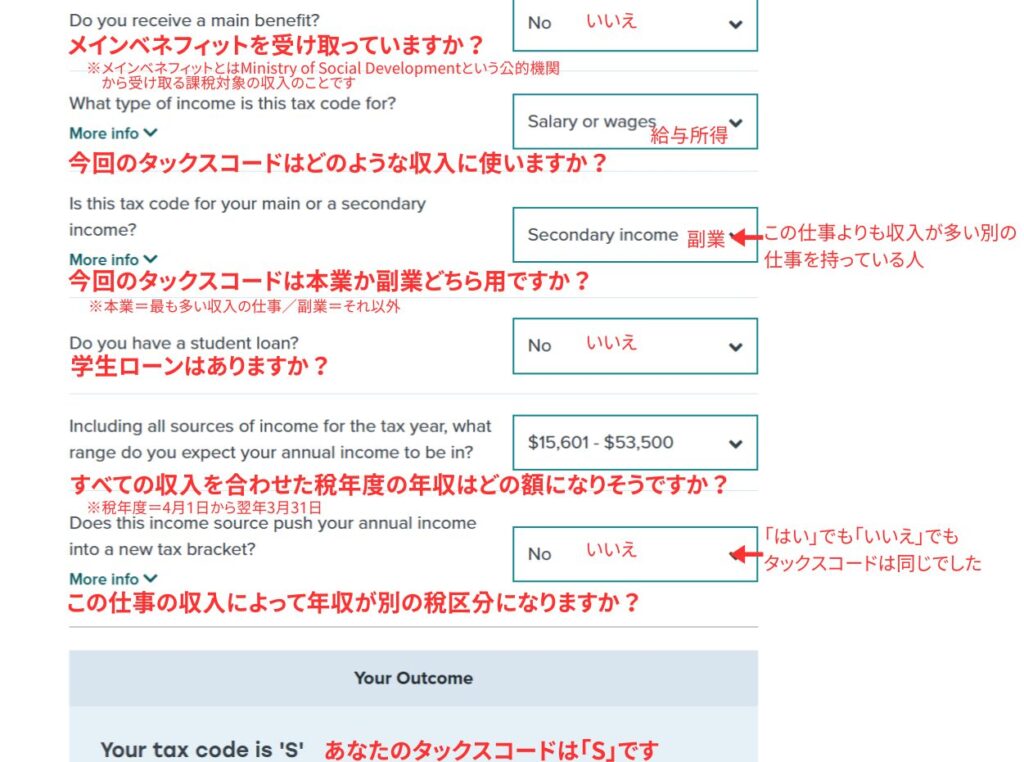

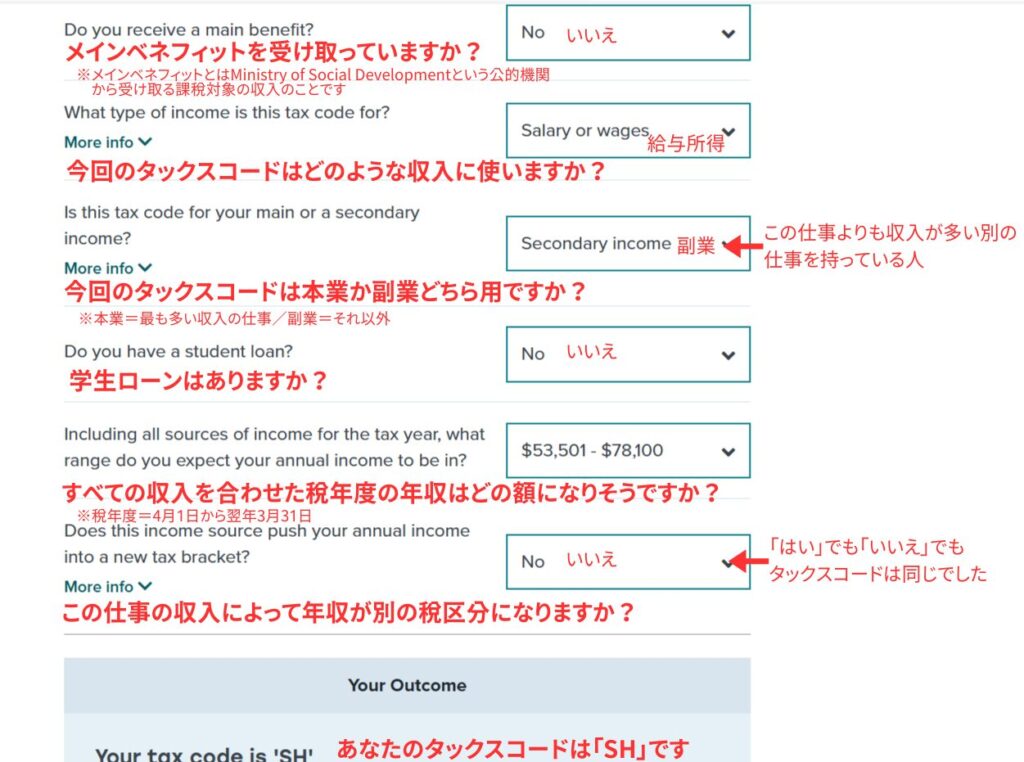

調べ方は、NZ税務局であるInland Revenueのウェブサイトで「Determine what tax code to use」をクリックすると質問が出てくるので、それに回答すると該当するタックスコードが表示されます。

タックスコードの決まり方の全体像が知りたい方はタックスコード申告書類であるTax code declaration(IR330)[PDF]の2~3枚目にチャート図(英語)があるのでご覧ください。

ワーホリでよくあるタックスコードの例

今回、ワーホリの人によくあるパターンでいくつか回答してみました。

ただしタックスコードの条件などが変わる可能性もあるので、ご自身が会社に申告する際は改めてInland Revenueのウェブサイトで回答して確認してください。

本業用:副業なしor副業あるけどこの仕事が最も多い収入の人

NZに来てから183日未満の人

NZに来てから183日以上の人

12か月間に183日以上NZに滞在すると税法上の居住者(Tax resident)になります。

もしこの12か月間に途中で一時出国して戻ってもリセットはされず、NZ滞在日数が合計で183日以上だと適用されます。

副業用:この仕事よりも収入が多い他の仕事がある人

副業用のタックスコードは税年度(4月1日から翌年3月31日)の総年収によって変わります。

予想総年収の欄は働くタイミングや時給、どのくらい働くかで変わってくるのでご自身の状況に合わせて判断されてください。

総年収15,601NZドル~53,500NZドルになりそうな人

1つの税年度中にがっつり働かない場合はこちらになると思います。

年収53,501~78,100NZドルになりそうな人

1つの税年度中にがっつり継続して働く場合はこちらになる可能性があります。

もしこの時予想した総年収が結果的に違っても、NZでは所得税の清算が年に一度あり、還付や追納で調整されるのでご安心ください。詳しくは別記事で解説しています。

会社へのタックスコード申告書類の書き方

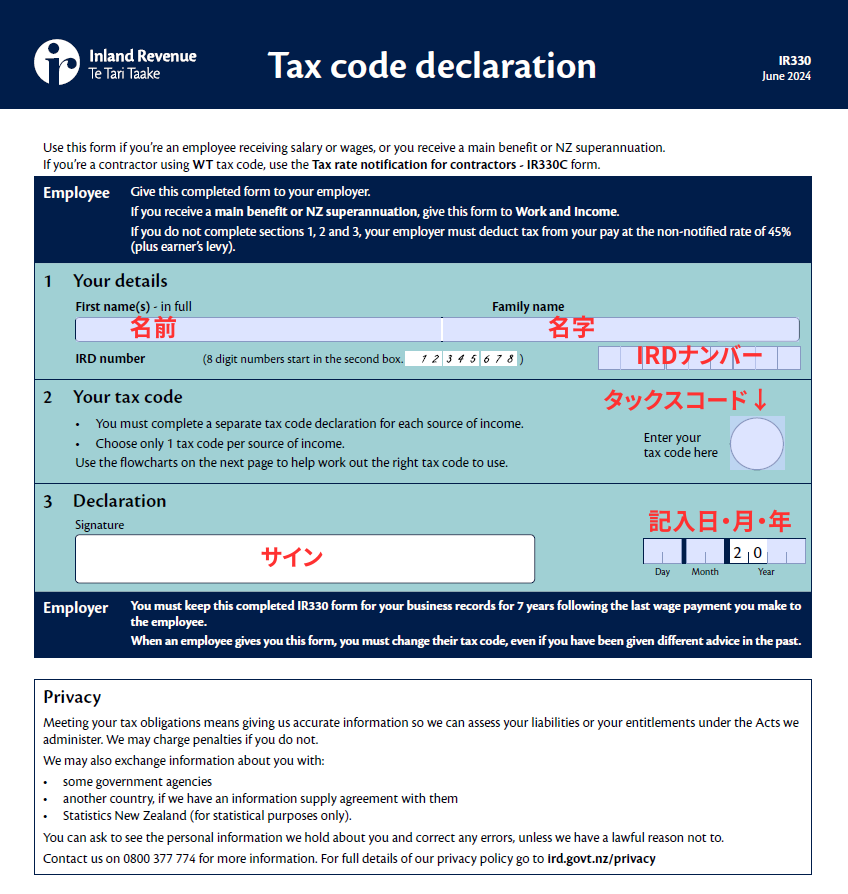

会社にタックスコードを申告する際はTax code declaration(IR330)[PDF]という書類を記入して提出します。

タックスコードの申告は会社と労働契約を交わすタイミングで求められることが一番多いです。

お仕事が決まって契約に行く際には事前にタックスコードを調べておくとその場で焦らず済みます。

もし申告したタックスコードが明らかに間違っている時は後日NZの税務局Inland Revenueから連絡が来る場合があります。(怒られるわけではないのでご安心ください)

また、申告時に適切なタックスコードだったとしても後から状況が変わる場合もあります。

NZには年に一度日本の確定申告のような所得税の清算があり、最終的にはそこで納税の過不足が調整されます。

そのためタックスコードについて過剰に神経質になる必要はありません。

まとめ

タックスコードの申告はNZの会社でお仕事をするには必須ですが、日本にはない制度なのでワーホリに来たばかりでは知らない人も多いと思います。

私も最初のお仕事をする際に全くわからず困りました(^-^;

本記事でNZでのお仕事スタートが少しでもスムーズになったらうれしいです。