NZでも生活をするうえで必ず関わってくるのが税金。その中でもお給料の手取りに大きく影響する所得税についてご説明します。

所得税(income tax)とは?

お給料だけでなく、銀行預金の利子や投資、不動産などすべての収入に対してかかる税金です。

NZの所得税率(tax rate)

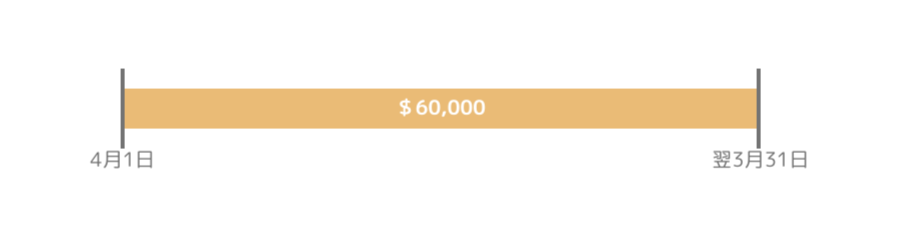

NZの所得税率(tax rate)の計算方法はとてもシンプル。税年度(tax yearまたはfinancial year)である4月から翌年3月までの1年間の収入額によって変わります。

税率はNZの国税局にあたる組織、IRD(Inland Revenue Department)のウェブサイト(英語)で確認できます。

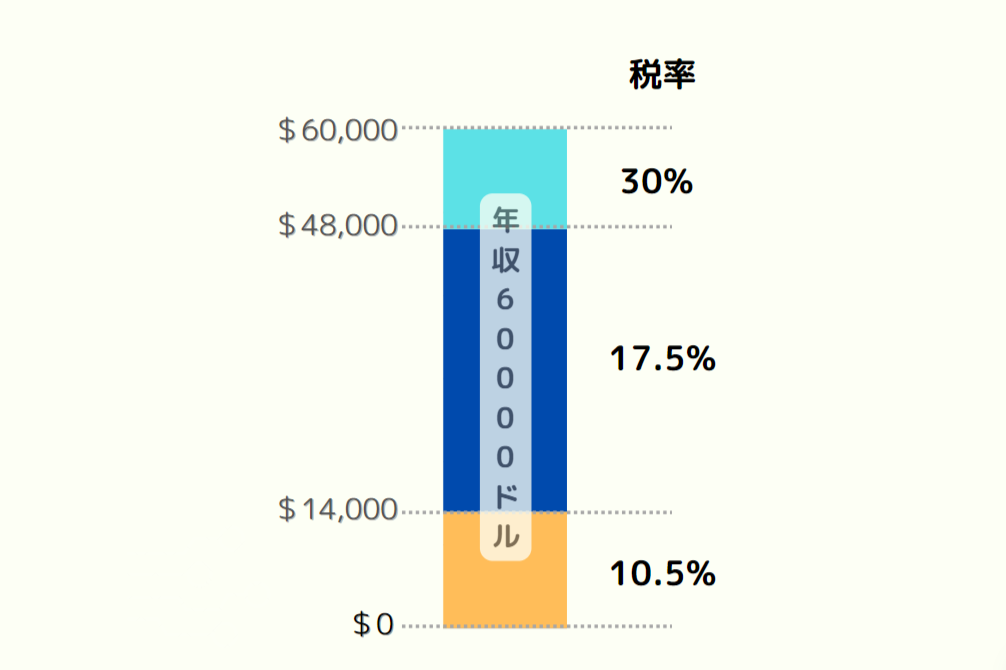

2024年2月時点での所得税率はこちらです。

| 収入額 | 税率 |

| $14,000以下 | 10.5% |

| $14,000超~$48,000 | 17.5% |

| $48,000超~$70,000 | 30% |

| $70,000超~$180,000 | 33% |

| $180,000超すべて | 39% |

超過累進課税制で、一定の収入額を超えた部分に対して該当の税率が適応されます。

たとえば税年度の総収入$60,000の場合、$14,000までの部分には10.5%、$14,000超~$48,000部分には17.5%、$48,000超~$60,000部分には30%の所得税が課せられます。$60,000全体に30%課せられるわけではありません。

納税とタックスリターン(tax return)

会社からお給料をもらう場合、所得税は給与から自動的に差し引かれます。会社に所属する際に必ずタックスコード(tax code)の提出が求められるので、それに基づいて計算される仕組みです。

タックスコードについては別記事で詳しく解説しています。

そして税年度が終わった時点で、給与から差し引かれた所得税額が納めるべき税額ちょうどになるわけではありません。そのため年に一度、所得税が清算され、タックスリターン(tax return)が行われます。

タックスリターンもとても簡単。IRDに銀行口座さえ登録してあれば特に何もする必要はありません。

もし事前に差し引かれた税額が足りていなかった場合には、追加の納税が求められます。追加の納税は自動では行われませんのでご注意ください。

ANZの場合はアプリ内に「Pay tax」という項目があるのでここから支払うことができます。

私の場合、2023年は5月末頃にIRDから「Income Tax Assessment」というお知らせが届き、同じ日に税の払い過ぎ分が振り込まれて返ってきました。

2024年は6月初めにお知らせが届き、今回は不足分を支払うようにという内容でした(泣)

でも友達はこれより少し早かったり遅かったりしたので、時期は不確定です。

不安な場合はIRDに問い合わせてみましょう。

IRDへの銀行口座の登録・変更方法

銀行口座はIRDナンバーの作成時に登録している場合が多いです。しかしあとから登録したり、口座を変更する場合は、IRDのマイページ(my IR)から行うことができます。

- my IRにログイン。

- トップページにある「More…」または「I want to…」をクリック。

- 「Manage refund bank account」をクリック。

- 新しく口座を登録する場合:「Add a new bank account」から口座番号を入力して登録。

登録済の口座を削除する場合:表示されている口座番号をクリック→「Delete refund bank account」の「Yes」を選択→削除したい口座番号を選択→「Submit」。

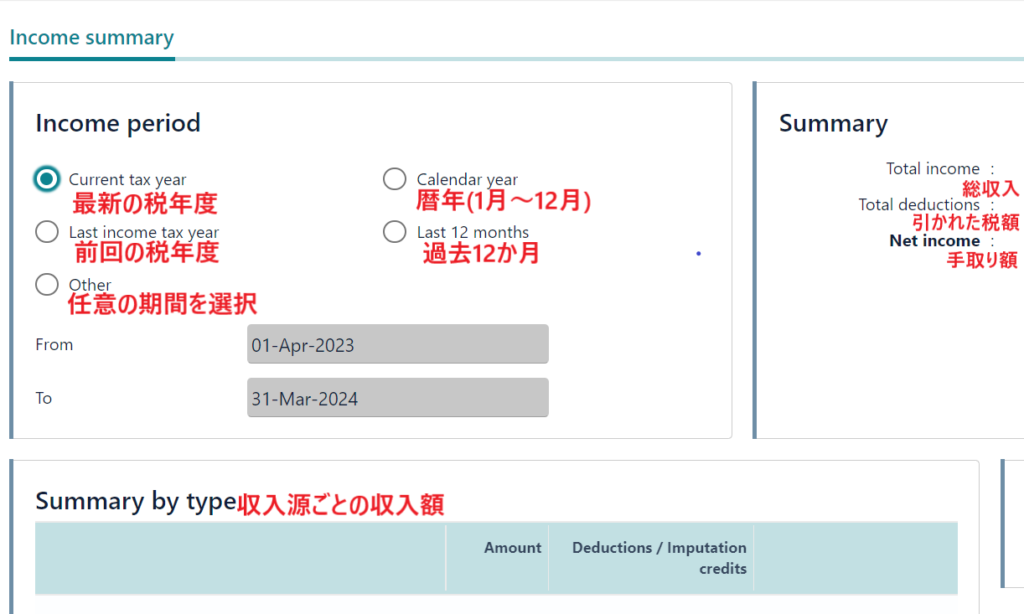

収入金額の確認方法

自分の収入が今どのくらいあるのかは、IRDのマイページから簡単に確認することができます。給与明細を一枚ずつ足して計算する必要はありません。

- my IRにログイン。

- トップページの「Income summery」をクリック。

- 表示したい期間(Income period)を選択すると、右側のSummeryにその期間の総収入額、税引き額、手取り金額が表示されます。

複数の収入源がある場合、Summery by typeで収入源ごとの収入を見ることもできます。

ワーホリの所得税対策

【結論】ワーホリのタイミングを調整する

どんな仕事をするのか、どのくらい働くのかによって年収は大きく変わってきます。

しかし最低時給が$23.15の現在(2024年4月更新時)、ワーホリで1年間フルタイムで働いた場合、ほとんどの人は所得税率17.5%(年収$14,000超~$48,000)か30%(年収$48,000超~$70,000)の年収になると思います。たとえ最低時給であっても、週40~50時間ほど1年間続けて働くと年収$48,000を超えるんです。

所得税17.5%と30%、とても大きな差です。せっかく稼いだのに税金で減らしたくないですよね。そこでできる一番の対策は、ワーホリを始めるタイミングを調整することです!

NZの税年度は4月から翌年3月。所得税の計算はこの1年間の年収で計算されます。なので税年度を2つまたぐようにして滞在するのがおすすめです。これがワーホリ1年から1年3か月で最も手取りの収入を得られる方法だと思います。

すでにワーホリを始めてしまっている場合、正直有効な策はないと思います。

$48,000を超えないように仕事を調節するか、超えた部分に30%税金を払ってもいいから少しでも多く稼ぐか、の2択しかありません。もしワーホリ中に中長期の旅行などで働かない予定の期間があるのであれば、この年収と税年度を考慮してタイミングを決めるのもいいかもしれません。

ビザの期限やNZ滞在中にどう過ごしたいかでベストな選択は人それぞれ違うと思います。

ちなみに私は$48,000を超えてもそのまま働きました。その理由は

- ワーホリビザの期間が税年度とほとんど重なっていたため、次の年度になってから多く稼ぐ、ということができない

- 税率30%になるのは$48,000を超えた部分だけなので、生活はできるし、NZにいるうちに1ドルでも多く稼いでおきたい

と考えたからです。

タイミングによる所得税額の違い

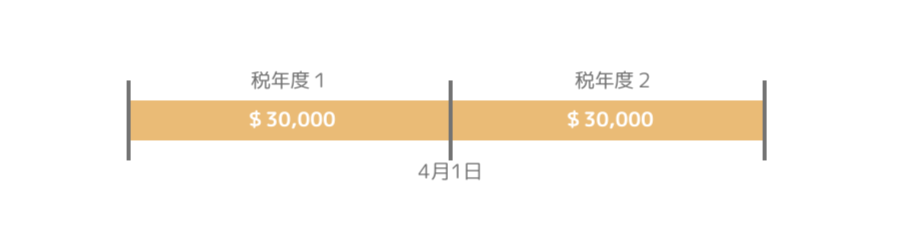

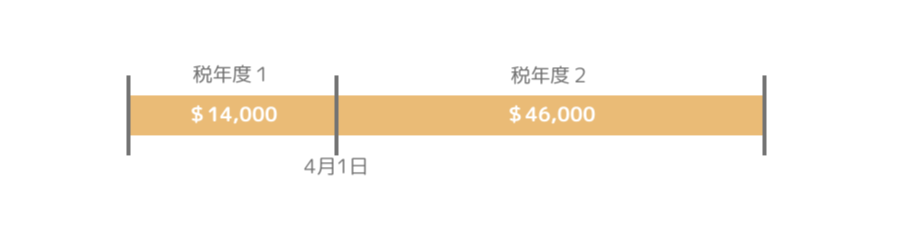

税年度を2つまたぐかどうかによって納める所得税額はどのくらい変わるのでしょうか?

ワーホリ1年間で$60,000の収入があった場合で3パターン計算してみました。

①1つの税年度で収入$60,000の場合: 合計所得税額$11,020

②税年度を2つまたいでそれぞれ収入$30,000ずつの場合: 合計所得税額$8,540

③1つの税年度で$14,000、もう1つの税年度で$46,000の場合: 合計所得税額$8,540

こうしてみると、ワーホリのタイミング次第で合計の所得税額が$1,000以上変わるのがわかります。とても大きな違いですね。

ワーホリのベストタイミングは?

所得税を考えると、1つの税年度内の収入が$48,000を超えないように(=税率30%にならないように)4月1日をまたいで滞在するのがポイントです。

4月1日を中心にワーホリ1年間が約半分になるのは9月から10月のスタート!

もちろん必ずしも半分にする必要はありません。ただ9月から10月はちょうどNZの春にあたり、仕事が徐々に増えてくる時期でもあるため、私のおすすめはこの時期です。

とはいえどんな仕事をしたいのか、どんな生活がしたいのかによってベストタイミングはひとそれぞれ。いざワーホリに来てもすぐに仕事がみつからなかったり、お給料が思ったより少なかったり多かったり、思い通りにいかないことも多いです。

それぞれどんなワーホリ生活を送りたいかによってご自身のタイミングを決められてください。

まとめ

NZの所得税はとてもシンプルでわかりやすく、納税やタックスリターンもとても簡単です。

でも何も考えずワーホリを始めると、予想以上の所得税を払うことになってしまうかもしれません。NZの税金事情も考慮して、上手にNZワーホリを楽しまれてください。

今回はNZの所得税と対策について解説しました。生活費を節約して出費を抑えたい、という方は別記事で生活費の節約術についても紹介しているので、よろしければご覧ください。